Quando comecei no staking, a sensação foi descobrir uma “poupança” do mundo cripto que, em vez de ficar parada, ajuda a proteger a rede e ainda paga recompensas. Só que, diferente da poupança do banco, aqui as regras são do protocolo, a remuneração vem do próprio sistema e a responsabilidade é do titular. Neste guia, explico o que é staking, como funciona na prática, quais rendimentos esperar de forma realista, os principais riscos (incluindo “slashing”) e como pensar nos impostos. A ideia é que, ao terminar a leitura, seja possível montar um plano de staking claro, seguro e compatível com objetivos pessoais.

O que é staking (explicação simples)

Staking é o ato de “bloquear” criptomoedas em redes que usam Prova de Participação (Proof of Stake, ou PoS) para:

- validar transações,

- fortalecer a segurança,

- e receber recompensas em troca.

Em termos práticos, é como “participar do condomínio” da rede: ao comprometer um saldo e seguir as regras, o protocolo seleciona validadores (ou delegados) para propor/assinar blocos e paga por isso. A remuneração vem de emissão de tokens e/ou taxas de rede.

Analogia do prédio

Imagine que o prédio (a blockchain) precisa de moradores de confiança para abrir e fechar o portão (validar blocos). Quem deixa uma caução (stake) e cumpre as regras ganha um valor da taxa do condomínio (recompensas). Quem some ou tenta burlar o sistema pode perder parte da caução (slashing).

Como o staking funciona (passo a passo)

- Escolha da rede PoS

Redes como Ethereum, Cardano, Solana, Polkadot e outras usam mecanismos PoS ou variantes (DPoS, NPoS). Cada uma define requisitos, rendimento esperado e regras de penalidade. - Bloqueio (stake)

Os tokens ficam travados por um período (ou com prazos de des-stake), sinalizando compromisso com a rede. Algumas redes exigem valores mínimos para validar por conta própria; a alternativa é delegar o stake a um validador. - Seleção e validação

Validadores são escolhidos de acordo com critérios como valor em stake, aleatoriedade e reputação/uptime. Ao propor/assinar blocos válidos, recebem recompensas que são distribuídas a validadores e delegadores. - Recompensas e composição

Recompensas podem ser pagas em intervalos curtos (diário/semanal), muitas vezes reinvestíveis (auto-compound), acelerando o efeito de composição no longo prazo. - Desbloqueio (unbonding)

Ao encerrar o stake, há um tempo de desbloqueio (dias a semanas) antes de os fundos ficarem livres para transferência. Esse “cooldown” é parte do desenho de segurança.

Formas de participar

- Staking nativo como validador: exige infraestrutura técnica, uptime, segurança de chaves e valor mínimo (ex.: 32 ETH para validator do Ethereum).

- Staking delegado: delega o stake a um validador e recebe parte das recompensas, sem operar servidor.

- Staking via exchange/corretora: simplicidade máxima, mas com risco de custódia.

- Staking líquido (LSD): recebe um “token líquido” (ex.: stETH, mSOL) representando o stake, que pode ser usado em DeFi para buscar rendimento adicional, com riscos extras.

Rendimentos: o que é realista?

Rendimentos de staking variam por rede, oferta e demanda, inflação/queima e participação total em stake. De forma geral:

- Redes consolidadas tendem a render na faixa de baixa a média de um dígito ao ano (por exemplo, 3% a 8% AA, podendo oscilar).

- Protocolos em estágio inicial ou com incentivos temporários podem exibir taxas maiores, geralmente com risco proporcionalmente mais alto.

- Staking líquido pode aumentar rendimento total ao usar o token representativo em DeFi, mas adiciona riscos de smart contract, desvinculação (depeg) e liquidez.

Ponto crítico: a recompensa em tokens não garante ganho em moeda fiduciária. Se o preço do ativo cair mais do que o yield anual, o resultado líquido pode ser negativo ao converter para reais ou dólares.

Fatores que afetam o APY

- Taxa de participação da rede (quanto mais gente em stake, menor a fatia por participante).

- Emissão/queima de tokens e dinâmica de taxas.

- Comissões dos validadores (fee/commission).

- Uptime e performance (faltas reduzem sua parte).

- Política de reinvestimento (auto-compound vs. manual).

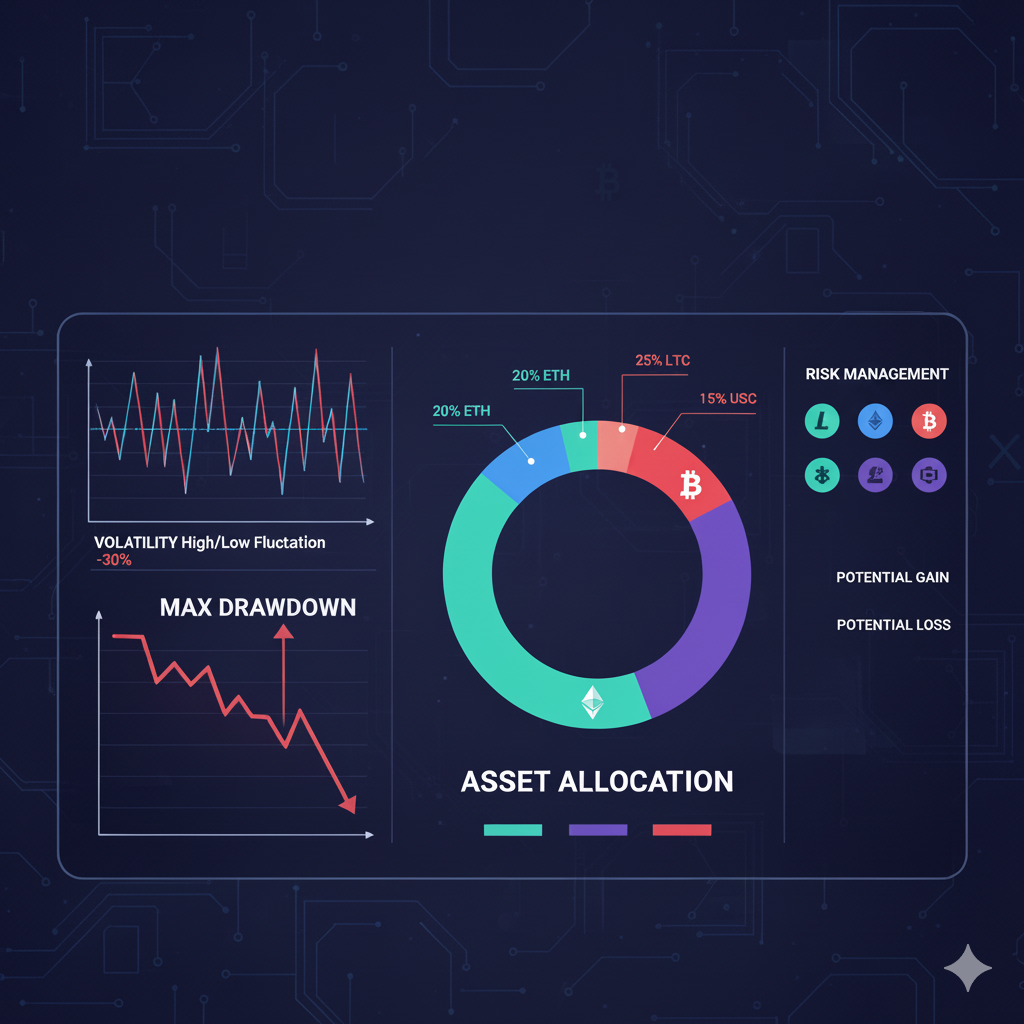

Riscos do staking (e como mitigar)

- Risco de slashing (penalidade): comportamentos como validar blocos inválidos ou ficar offline podem resultar em perda de parte do stake. Mitigação: escolher validadores com histórico sólido, uptime alto e boa reputação; evitar operar infraestrutura própria sem preparo.

- Risco de custódia: em exchanges ou provedores custodiais, há risco de contrapartes e bloqueios. Mitigação: preferir soluções não-custodiais quando possível, balanceando conveniência e segurança.

- Risco de smart contract: em staking líquido e soluções DeFi, bugs podem causar perdas. Mitigação: optar por protocolos auditados e consolidados, diversificar.

- Risco de liquidez e desbloqueio: prazos de unbonding expõem a volatilidade sem poder reagir. Mitigação: planejar caixa e horizonte de investimento.

- Risco de preço: mesmo com bons APYs, queda de preço do ativo pode superar o rendimento. Mitigação: stake de ativos que se pretende manter no longo prazo, gestão de portfólio e rebalanceamentos.

- Risco regulatório: mudanças de regras podem afetar provedores e ofertas ao varejo. Mitigação: acompanhar orientações locais e escolher intermediários compatíveis.

Custos e taxas

- Comissão do validador: um percentual retido das recompensas (ex.: 2%–10%+), que remunera operação/infraestrutura.

- Taxas de rede (gas): para delegar, reivindicar recompensas e des-stake. Em redes caras, isso impacta rendimentos modestos.

- Spread/custos de conversão: se for converter recompensas para stablecoins/fiat, há custo adicional.

Dica prática: para tickets menores, prefira redes/barreiras de entrada menores e taxas reduzidas (L2 ou redes com gas baixo), ou soluções com auto-compound que minimizem gastos de transação.

Impostos: como pensar no tema

A tributação depende da jurisdição. Em muitos países, é comum que:

- Recompensas de staking sejam tratadas como rendimento/receita no momento do recebimento (tributação como renda).

- Ganhos de capital incidam na venda/conversão posterior (diferença entre custo e valor de alienação).

- Operações on-chain precisem de registro para comprovação (datas, valores, hashes).

Boas práticas:

- Registrar data, quantidade e valor de mercado das recompensas quando creditadas.

- Manter histórico de delegação/retirada e comissões pagas.

- Usar planilhas ou softwares de criptofiscal para organizar eventos.

- Consultar um profissional tributário para adequar-se às regras locais (alíquotas, isenções, compensações).

Como escolher um validador (checklist rápido)

- Reputação e tempo de rede: histórico consistente, sem eventos graves de slashing.

- Uptime e performance: disponibilidade alta e baixa taxa de faltas.

- Comissão justa: taxa competitiva, transparente.

- Comunicação: site, canal oficial, políticas de segurança e contato.

- Descentralização: evitar concentrar tudo em um só operador; contribuir para a distribuição da rede.

- Tamanho do pool: pools gigantes podem reduzir a descentralização; pools minúsculos podem ter variância maior.

Staking líquido: quando faz sentido

Staking líquido fornece um token-espelho do ativo em stake (ex.: stETH) para usar em DeFi enquanto continua rendendo no protocolo base. Vantagens:

- Liquidez: sem esperar unbonding para operar.

- Composição: potencializar yield em protocolos adicionais.

Riscos adicionais:

- Desvinculação (o token líquido pode negociar com desconto em relação ao ativo base).

- Risco de contratos e integrações.

- Risco sistêmico em cascata ao alavancar sobre o token líquido.

Use com moderação, diversifique provedores e monitore a paridade e a saúde dos protocolos integrados.

Como começar (roteiro em 7 passos)

- Definir objetivo e horizonte

Decidir por que fazer staking (renda em cripto, alinhamento com rede, longo prazo) e por quanto tempo pretende manter. - Escolher a rede e o ativo

Avaliar maturidade, APY realista, prazos de unbonding, volatilidade e utilidade do token. - Selecionar o método

- Delegado não-custodial (equilíbrio entre controle e simplicidade)

- Custodial (exchanges) para iniciantes que priorizam facilidade

- Líquido para usuários com familiaridade em DeFi e apetite por risco adicional

- Avaliar validadores/provedores

Usar o checklist de reputação, uptime e comissão. - Calcular custos e viabilidade

Simular taxas de rede, comissão e frequência de claim para não “comer” o rendimento. - Executar um teste pequeno

Delegar uma quantia piloto, acompanhar por algumas semanas e ajustar a estratégia. - Automatizar e monitorar

Considerar auto-compound, alertas de preço e de stake, e rotinas mensais de auditoria da posição.

Erros comuns (e como evitar)

- Correr atrás do maior APY sem avaliar risco: prefiro “bom e sólido” a “insustentavelmente alto”.

- Ignorar prazos de unbonding: stake de capital que pode precisar no curto prazo.

- Delegar às cegas: não conferir reputação e histórico de slashing.

- Não registrar eventos para o imposto: depois fica difícil reconstruir.

- Concentrar tudo em um único provedor: diversificação é aliada da resiliência.

Perguntas frequentes

- Posso perder meus tokens no staking?

Sim, por slashing, hacks (em soluções com smart contracts) ou falhas de custódia. A mitigação é escolher bem a solução e diversificar. - O staking congela meus fundos para sempre?

Não, mas há prazos de desbloqueio (dias/semanas) e, em tokens líquidos, riscos de paridade. - O rendimento é garantido?

Não. APYs variam com a dinâmica do protocolo e o preço do token oscila. - É melhor staking direto, delegado, via exchange ou líquido?

Depende do perfil. Direto dá mais controle e responsabilidade; delegado simplifica; exchange dá conveniência com risco de custódia; líquido adiciona flexibilidade e riscos extras. - Preciso declarar as recompensas?

Em muitas jurisdições, sim — como renda quando recebidas e como ganho de capital quando vendidas. Busque orientação profissional local.

Conclusão: staking com propósito, método e disciplina

Staking faz sentido quando há alinhamento com a rede, horizonte de longo prazo e disciplina para gerenciar riscos. A recompensa mais valiosa não é só o APY na tela, mas a capacidade de construir uma posição sustentável, com processos de segurança, documentação fiscal e escolhas coerentes com os próprios objetivos. O caminho é simples: começar pequeno, escolher bem os parceiros, entender os prazos e custos, e revisar periodicamente.

Se a ideia é transformar cripto em renda recorrente sem negociar freneticamente, staking pode ser a peça que faltava — desde que a estratégia respeite o apetite de risco e o planejamento financeiro. Quer montar um plano sob medida (rede, método, validadores, percentual da carteira e rotina de monitoramento)? É só dizer o valor inicial e o horizonte, e preparo um passo a passo objetivo.